Thu thuế kinh doanh trên nền tảng kỹ thuật số: Vấn đề pháp lý hay vấn đề công nghệ?

LS. Trương Thị Hiền - Nguyễn Tấn Phát (*)

(TBKTSG) - Tiếp theo kỳ trước về việc tổ chức nước ngoài cung cấp dịch vụ dựa trên nền tảng kỹ thuật số tại Việt Nam là hợp pháp hay không hợp pháp, kỳ này bài viết sẽ trình bày về những thách thức đối với việc thu thuế hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng kỹ thuật số tại Việt Nam của tổ chức nước ngoài.

Quy định về thuế nhà thầu và việc kê khai, nộp thuế nhà thầu

Theo Thông tư 103/2014/TT-BTC, các tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập phát sinh từ Việt Nam, có hoặc không có cơ sở thường trú tại Việt Nam, đều phải chịu thuế nhà thầu, trừ trường hợp họ cung cấp hàng hóa giao hàng tại cửa khẩu, dịch vụ được cung cấp và tiêu dùng bên ngoài Việt Nam.

Tùy vào việc người chịu thuế là tổ chức hay cá nhân; bản chất của hoạt động kinh doanh; đăng ký nộp thuế theo phương thức kê khai hay thuộc đối tượng nộp thuế theo phương pháp trực tiếp mà loại thuế, mức thuế suất sẽ khác nhau.

Bài viết này chỉ tập trung vào vấn đề nộp thuế của các tổ chức không có cơ sở thường trú tại Việt Nam, kinh doanh trên nền tảng kỹ thuật số và thuộc đối tượng nộp thuế theo phương pháp trực tiếp (các đối tượng này sẽ được gọi là “nhà thầu nước ngoài (NTNN) công nghệ” để phân biệt với “NTNN” là các NTNN nộp thuế theo phương pháp trực tiếp nói chung). Theo Thông tư 103, NTNN phải nộp thuế thu nhập doanh nghiệp và thuế giá trị gia tăng cho phần doanh thu họ nhận được từ việc kinh doanh tại Việt Nam.

| Việc thu thuế nhà thầu đối với NTNN công nghệ tại Việt Nam, dù có áp dụng cơ chế mới theo Luật Quản lý thuế 2019, cũng sẽ rất khó khăn trong thực tế và tùy thuộc vào sự trung thực trong việc kê khai doanh thu của các NTNN công nghệ. |

Trước ngày 1-7-2020 (ngày Luật Quản lý thuế 2019 có hiệu lực), chỉ có một cách thức duy nhất để kê khai và nộp thuế của NTNN, đó là “Bên Việt Nam ký hợp đồng với NTNN khấu trừ và nộp thuế thay cho NTNN và nộp hồ sơ khai thuế, hồ sơ khai quyết toán thuế cho cơ quan thuế quản lý trực tiếp của bên Việt Nam”(1). Theo đó, bên Việt Nam sẽ đăng ký mã số thuế cho NTNN và tiến hành kê khai, khấu trừ và nộp thuế thay cho NTNN.

Các quy định này vẫn phát huy hiệu quả, bất kể trước hay sau ngày 1-7-2020, đối với việc thu thuế các NTNN có hoạt động kinh doanh truyền thống.

Tuy nhiên, kể từ khi công nghệ kỹ thuật số phát triển, có thể thấy các quy định này chưa thật sự phù hợp với hoạt động kinh doanh dựa trên nền tảng kỹ thuật số, đặc biệt là đối với những hoạt động có doanh thu tính trên từng giao dịch có giá trị khá nhỏ nhưng số lượng người sử dụng dịch vụ lại cực lớn.

Theo quy định của pháp luật trước ngày 1-7-2020, từng người sử dụng dịch vụ, người mua hàng riêng lẻ phải đăng ký thuế, khấu trừ và nộp thuế thay cho NTNN công nghệ. Tuy nhiên, vấn đề là trong thực tế gần như không có tổ chức, cá nhân nào tại Việt Nam tuân thủ quy định này vì các lý do chủ quan lẫn khách quan.

Vì vậy, Luật Quản lý thuế 2019 đã bổ sung quy định “đối với hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác được thực hiện bởi nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam thì nhà cung cấp ở nước ngoài có nghĩa vụ trực tiếp hoặc ủy quyền thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam theo quy định của Bộ trưởng Bộ Tài chính”.

Điều 30 Nghị định 126/2020/NĐ-CP hướng dẫn Luật Quản lý thuế (Nghị định 126), có hiệu lực từ ngày 5-12-2020, quy định rằng “Nhà cung cấp ở nước ngoài chưa thực hiện đăng ký, kê khai, nộp thuế thì ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán thực hiện khấu trừ, nộp thay nghĩa vụ thuế theo quy định của pháp luật thuế”, “Trường hợp cá nhân có mua hàng hóa, dịch vụ của nhà cung cấp nước ngoài có thanh toán bằng thẻ hoặc các hình thức khác mà ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán không thể thực hiện khấu trừ, nộp thay thì ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán có trách nhiệm theo dõi số tiền chuyển cho các nhà cung cấp ở nước ngoài và định kỳ hàng tháng gửi về Tổng cục Thuế”.

Nhà thầu nước ngoài công nghệ có trốn thuế hay không?

Gần đây, có nhiều thông tin về việc Google, Facebook... trốn thuế, không chỉ ở Việt Nam mà còn ở nhiều quốc gia khác trên thế giới. Tại Việt Nam, với các quy định của pháp luật nêu trên thì các NTNN công nghệ có bị xem là trốn thuế hay không khi doanh thu mà họ nhận được không bị khấu trừ thuế tại Việt Nam?

Qua phân tích các quy định nêu trên thì trước ngày 1-7-2020, có thể xác định rằng các NTNN công nghệ không trốn thuế, vì cho dù các NTNN công nghệ là người chịu thuế nhưng nghĩa vụ đăng ký, kê khai và nộp thuế nhà thầu lại thuộc về các bên Việt Nam có giao kết hợp đồng với NTNN công nghệ. Và một khi NTNN công nghệ không có nghĩa vụ kê khai và nộp thuế tại Việt Nam thì không thể xem NTNN công nghệ trốn thuế.

Sau ngày 1-7-2020, theo Luật Quản lý thuế 2019 thì các NTNN công nghệ “có nghĩa vụ trực tiếp hoặc ủy quyền thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam theo quy định của Bộ trưởng Bộ Tài chính”. Tuy nhiên, cho đến nay, Bộ trưởng Bộ Tài chính vẫn chưa có hướng dẫn chi tiết về vấn đề này và các NTNN công nghệ vẫn chưa có cơ sở pháp lý để thực hiện. Vì vậy, các NTNN công nghệ, mặc dù không đăng ký thuế, khai thuế, nộp thuế tại Việt Nam, cũng không thể bị xem là trốn thuế khi họ không vi phạm quy định nào có liên quan của pháp luật Việt Nam.

Với quy định nghĩa vụ kê khai và nộp thuế thuộc về bên Việt Nam (trước ngày 1-7-2020), và thuộc về NTNN công nghệ theo quy định của Bộ trưởng Bộ Tài chính nhưng quy định này chưa được ban hành (sau ngày 1-7-2020), hiện chưa thấy có cơ sở pháp lý để có thể truy thu các khoản thuế mà các NTNN công nghệ phải chịu kể từ khi họ bắt đầu có doanh thu tại Việt Nam cho đến nay.

Người có hành vi trốn thuế chính là các tổ chức, cá nhân Việt Nam sử dụng dịch vụ, mua hàng của các NTNN công nghệ và việc truy thu thuế, xử phạt hành vi trốn thuế (nếu có) cũng phải áp dụng cho các đối tượng này mới phù hợp với quy định của pháp luật. Và bất kỳ ai cũng có thể nhận ra là tuy có quy định của pháp luật về vấn đề truy thu thuế và xử phạt hành vi trốn thuế này nhưng việc áp dụng quy định trong thực tiễn lại không khả thi.

Thách thức của việc thu thuế nhà thầu đối với NTNN công nghệ

Luật Quản lý thuế 2019 đã chuyển trách nhiệm đăng ký thuế, khai thuế, nộp thuế tại Việt Nam cho các NTNN công nghệ. Vấn đề đặt ra là kể cả khi có quy định chi tiết về cách thức đăng ký thuế, khai thuế và nộp thuế, làm thế nào để các cơ quan thuế có thể kiểm chứng số thu nhập do NTNN công nghệ kê khai, trong khi chưa có cơ chế để xác minh doanh thu thực tế của các NTNN công nghệ.

Muốn bảo đảm thu đủ và đúng số thuế phải nộp, trước tiên Chính phủ Việt Nam phải có cơ chế kiểm chứng doanh thu của các NTNN công nghệ, phòng trường hợp NTNN công nghệ không kê khai đầy đủ doanh thu thì Chính phủ Việt Nam có cơ sở để xử lý.

Trên lý thuyết, việc kiểm chứng doanh thu của NTNN công nghệ có thể được thực hiện thông qua giá trị giao dịch và số lượng giao dịch mà NTNN công nghệ thực hiện tại Việt Nam hoặc giá trị thanh toán mà NTNN công nghệ nhận được. Để xác định số lượng, giá trị giao dịch, phải xác định có bao nhiêu người tiêu dùng tại Việt Nam đăng ký Netflix, Spotify... và giá trị thuê bao là bao nhiêu, bao nhiêu người sử dụng dịch vụ quảng cáo trả tiền trên Facebook/Google... và giá trị của từng giao dịch, bao nhiêu người mua hàng của một gian hàng trực tuyến và giá trị đơn hàng... Và cho đến nay, có vẻ như chưa có cơ chế/công cụ/công nghệ khả thi nào có thể làm được việc này.

Về vấn đề xác định giá trị thanh toán, điểm đặc trưng của việc cung cấp dịch vụ, hàng hóa của các NTNN công nghệ là việc thanh toán phần lớn được thực hiện thông qua các công cụ thanh toán quốc tế (cổng thanh toán, ví điện tử, thẻ thanh toán quốc tế... như Paypal, Napas, Momo,...). Chúng tôi không có đủ cơ sở để xác định cách này có khả thi hay không, nhưng có vẻ như đây là cách mà Chính phủ Việt Nam cho rằng khả thi và muốn sử dụng để cưỡng chế nộp thuế thông qua quy định tại điều 30 Nghị định 126.

Theo điều 30 Nghị định 126, nếu NTNN công nghệ chưa đăng ký, kê khai và nộp thuế thì ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán sẽ khấu trừ và nộp thuế thay cho NTNN công nghệ hoặc báo cáo về số tiền thanh toán cho NTNN công nghệ nếu không thể khấu trừ thuế và nộp thay.

Quy định này sẽ tạo ra gánh nặng và thách thức không nhỏ đối với các ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán tại Việt Nam vì loại thuế và mức thuế suất áp dụng cho NTNN công nghệ không giống nhau, tùy vào việc NTNN công nghệ là cá nhân hay tổ chức và bản chất của từng giao dịch.

Tuy nhiên, có thể nhận thấy rằng Nghị định 126 còn để ngỏ trường hợp NTNN công nghệ có đăng ký, kê khai và nộp thuế nhưng thực tế lại kê khai và nộp thuế không đầy đủ thì làm thế nào để các cơ quan quản lý Nhà nước kiểm soát và có các xử lý cho phù hợp. Và vấn đề xác định thông tin và tài khoản giao dịch của cơ quan thuế để cung cấp cho các ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán theo tinh thần của Nghị định 126sẽ là một thách thức lớn đối với các cơ quan nhà nước có thẩm quyền của Việt Nam để Nghị định 126 có thể thực thi.

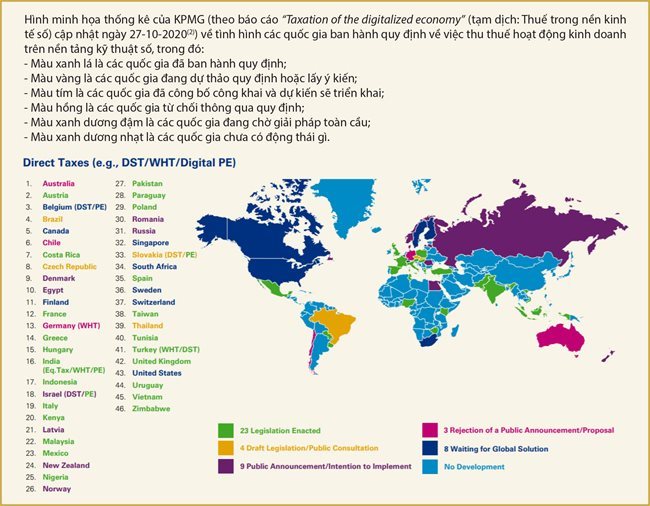

Hiện nay, không chỉ Việt Nam đang đối mặt với các thách thức nêu trên mà trên phạm vi toàn cầu, các quốc gia khác cũng đang đau đầu vì chưa tìm được giải pháp hiệu quả để thu thuế các công ty có mô hình kinh doanh toàn cầu dựa trên nền tảng kỹ thuật số như Google, Facebook, Netflix, Amazon...

Tương tự như Việt Nam, nhiều quốc gia khác đã ban hành các quy định về việc thu thuế các doanh nghiệp kinh doanh theo mô hình này, nhưng vấn đề then chốt được đặt ra vẫn là tính khả thi của pháp luật. Nhiều quốc gia khác đang cân nhắc ban hành các quy định, và đặc biệt là có các quốc gia đang chờ những giải pháp toàn cầu. Như trên đã phân tích, việc xác định thu nhập của các công ty có mô hình kinh doanh toàn cầu dựa trên nền tảng kỹ thuật số tại một quốc gia riêng rẽ là rất khó khăn trong thực tế.

Tuy nhiên, trên phạm vi toàn cầu, việc này có thể khả thi nếu tất cả các quốc gia/lãnh thổ trên thế giới có các quy định yêu cầu các công ty đặt trụ sở tại quốc gia của mình kê khai doanh thu toàn cầu, có tách bạch doanh thu từ từng quốc gia, bất kể đó là doanh thu của các công ty đó hay được hợp nhất từ các công ty con hay của các công ty liên kết; và cần có một tổ chức để tiếp nhận, tập hợp và phân tích các thông tin này, đồng thời có cơ chế chia sẻ thông tin để các quốc gia khác có cơ sở để biết được doanh thu phát sinh từ quốc gia mình là bao nhiêu để thu thuế đúng và đầy đủ. Việc này cần có sự hợp tác và đồng lòng của tất cả các quốc gia, vì nếu có bất kỳ một quốc gia nào không đồng ý với thỏa thuận này thì đây sẽ là điểm yếu có thể làm hỏng mọi nỗ lực của tất cả các quốc gia còn lại.

Theo hình minh họa nên trên, có thể thấy rằng Mỹ và một số nền kinh tế lớn với công nghệ phát triển vẫn đang chờ giải pháp toàn cầu để bảo đảm tính khả thi của cơ chế đánh thuế các công ty kinh doanh trên nền tảng kỹ thuật số. Riêng đối với Anh, dù quy định thuế dịch vụ điện tử đã được ban hành vào ngày 1-4-2020, nhưng theo như thông tin trên trang web chính thức của Chính phủ Anh, các quy định này hiện không được áp dụng cho đến khi có các giải pháp quốc tế phù hợp(3).

Tương tự, Pháp đã công bố mức thuế 3% áp dụng đối với doanh thu từ dịch vụ số tại nước này từ năm 2019. Tuy nhiên, Pháp vẫn chưa áp dụng và chờ đàm phán ở cấp độ OECD (Tổ chức Hợp tác và Phát triển kinh tế) để cải tổ hệ thống thuế toàn cầu và cho đến nay vẫn chưa có tín hiệu khả quan về kết quả đàm phán. Trong tương lai gần, có vẻ như Pháp sẽ quyết liệt hơn đối với việc thu thuế từ các đại gia công nghệ, như Google, Facebook, Amazon,... Bộ trưởng Tài chính Pháp Bruno Le Maire đã tuyên bố sẽ áp thuế từ tháng 12-2020 nếu OECD không có thỏa thuận nào(4).

Với các thông tin nêu trên, chúng ta có thể thấy rằng việc thu thuế nhà thầu đối với NTNN công nghệ tại Việt Nam, dù có áp dụng cơ chế mới theo Luật Quản lý thuế 2019, cũng sẽ rất khó khăn trong thực tế và tùy thuộc vào sự trung thực trong việc kê khai doanh thu của các NTNN công nghệ. Pháp luật có quy định nhưng tính khả thi của quy định thì phải trông chờ cho đến khi Nghị định 126 được triển khai trên thực tế mới có thể xác định. Trong khi đó, việc trông chờ vào một giải pháp toàn cầu cho vấn đề này hiện còn khá xa vời.

(*) Công ty Luật Phuoc & Partners

(1) Điều 20 Văn bản hợp nhất số 15/VBHN-BTC ngày 9-5-2018 hợp nhất các Thông tư hướng dẫn thi hành một số điều của Luật Quản lý thuế 2006 và Nghị định hướng dẫn thi hành Luật Quản lý thuế 2006.

(2) https://tax.kpmg.us/content/dam/tax/en/pdfs/2020/digitalized-economy-taxation-developments-summary.pdf

(3) https://www.gov.uk/government/publications/introduction-of-the-digital-services-tax/digital-services-tax

(4) Pháp sắp thu thuế dịch vụ số các đại gia công nghệ - VnExpress